車貸利率的合理性因個人情況和市場條件而異,無法給出一個固定的數字。一般來說,新車貸款的利率通常會比二手車(中古車)貸款的利率低一些。根據市場經驗,新車貸款的利率大致在3%-14%之間,具體利率會根據每位申請人的個人情況進行評估。

車貸利率的高低取決於多個因素,包括貸款人的個人條件、車輛狀況(如車齡、新車或中古車)以及申請貸款的機構(如銀行、車行/車商、融資公司)。這些因素都會導致利率存在差異。

車貸利率怎麼算?

銀行如何決定我的利率?我的貸款利率合理嗎?

每個人的條件都會影響貸款利率,從車況、個人信用到貸款額度、繳款金額、還款年限都會影響。銀行或融資公司都有固定的評估標準。平均來說,貸款人條件好的情況下利率約落在3%~12%,小白或工作年資短、一般工薪階級利率約落在8%~14%。

如果要試算車貸利率,可以使用「RATE」公式:=RATE(繳款期數 , -每月繳款金額 , 貸款金額)*12」或RATE(期數, 每期支付金額, 現值, [未來值], [期末或期初], [猜測利率])。

假設今天要貸90萬元的資金,分60期償還,每期還款金額18,000元,以此為例計算出來的額度是7.4%,計算公式就是= RATE(60,-18000,900000)*12 = 7.4%,但這是概略計算,實際利率仍會根據個人信用、評估風險調整。

提醒:在正式提交申請或確認要申辦哪家銀行之前,車貸利率跟額度都只是大概估值。

諮詢案例 – 小白申貸中古車60萬分60期,一個月繳1萬4千多,這樣利率合理嗎?

貸60萬60期,等於每個月本金1萬,4千利息,以本案例來說,換算起來利率約8%,在3%~12%的利率區間內屬於中等水平,是很常見的利率。

車貸諮詢案例,小資族貸款60萬60期,月繳1萬4千合理嗎?

目前任職醫院護士三個月,月薪3萬6左右。沒有使用信用卡,也沒有貸款,存款有6萬左右,想買臺60萬的車子來開。請問我這樣的狀況是可以申請信貸嗎?還是隻能申請車貸呢?而車貸利率多少才算是合理呢?

之前有問過車貸公司 中古車60萬分60期一個月繳1萬4千多 這樣子的 車貸利率 合理嗎??

回覆如下:

- 對於沒有使用過信用卡和沒有貸款記錄的人來說,通常被稱為信用空白。再加上目前的工作年資只有3個月,相對較短。如果想要申請信貸確實會有一定的難度,一般銀行不容易通過審批。因此,建議先辦理一張信用卡以累積信用記錄,並在工作滿6個月后再去申請信貸,這樣會比較容易獲得批準。

- 中古車貸款因為有車輛作為抵押品,所以審覈標準會相對較低。只要你的汽車有殘值且沒有不良信用記錄,收入穩定,銀行應該能夠順利覈準貸款。例如,如果這臺車的估價是60萬而你申請貸款的金額是50萬,那麼會比較容易獲得批準。

- 關於車貸利率是否合理的問題,如果貸款人條件良好(信用正常、工作年資長、薪資金額較高、公司規模較大),車貸利率大約在5%-12%之間。而對於信用空白、工作年資較短、薪資金額較低的人來說,銀行因為風險較高,利率自然會相應提高,車貸利率大約在8%-14%之間。因此,車貸利率因每個人的條件不同而有所調整。在選擇車貸方案時,需要綜合考慮自己的個人情況和市場條件,以選擇最適合自己的方案。

車貸利率多少才算是合理呢?新車、 中古車、貸款人條件的利率差別

新車與中古車貸款利率比較

一般來說,新車車貸利率約為2%~5%,中古汽車貸款利率約為5%~14%。

那麼,買車的貸款利率多少才算是合理呢?

如果貸款人條件好,利率大約在3%~12%之間;而小白或工作年資短、一般工薪階級的利率大約在8%~14%。

總的來說,上述車貸利率都是合理的。如果想要更低的利率,可以考慮信用貸款(信用貸款),建議先養信用(先申請信用卡累積信用評分),並等工作年資滿6個月后再申請,這樣才能提高信用貸款的通過率。

如果你對車貸利率還有一些疑慮,或者不知道自己的條件該申請車貸還是信用貸更好,可以直接聯繫貸款通諮詢。不過,在正式提交申請或確認要申辦哪家銀行之前,車貸利率跟額度都只是大概估值。

影響車貸利率重要因素:收入狀況、信用評分、車況(新車或中古車)

收入狀況和信用評分會直接影響到車貸利率,但為什麼利率只是一個區間的範圍呢?這是因為銀行或融資公司會根據風險高低來調整利率。對於新車貸款,利率大約在2%-5%之間,而中古汽車貸款利率大約在5%-14%之間。為什麼不是直接設定新車貸款2%,中古車貸款5%呢?這是因為銀行或融資公司會綜合考慮多個因素來確定最終的利率。

首先,收入狀況是評估貸款人還款能力的重要因素。收入越高,還款能力越強,風險相對較低,利率也就相應較低。銀行更傾向於為高收入行業的人提供貸款服務,比如醫生、律師、公務員和上市公司員工等。穩定的薪水轉賬記錄或年度扣繳憑單可以證明借款人有穩定的收入來源,從而降低銀行的風險。而對於一些沒有固定薪水轉賬的行業,如小吃攤販等,銀行可能會要求提供存款財力證明或採取擔保人方式來降低風險。

其次,信用評分也是影響車貸利率的重要因素之一。個人信用評分的範圍在200-800分之間。信用評分越高,說明借款人的信用狀況越好,還款能力越強,風險相對較低,利率也就相應較低。如果信用評分低於平均值,貸款的利率可能會相應提高。同時,個人的收支狀況也會被考慮在內,以綜合評估借款人的還款能力。

最後,車況也是影響車貸利率的因素之一。新車的利率通常比中古車要低,這是因為新車折舊少、殘值高,風險相對較低。相反,中古車的折舊較多、殘值較低,風險相對較高,因此利率也會相應提高。

綜上所述,車貸利率是一個區間範圍的原因是多方面的,銀行或融資公司會綜合考慮多個因素來確定最終的利率。對於想要申請車貸的人來說,瞭解這些因素並提前做好準備可以提高貸款的通過率和降低利率。

車貸、信貸利率好像差不多?申請哪個較劃算?

車輛貸款和信用貸款的評估不能只看利率,還要看是新車還是中古車、需要額度是多少、還款期限想要拉多長,以及過件率等因素來決定。

車貸是以車輛作為擔保品,而信用貸款的擔保品則是個人信用。在符合特定條件下,車貸和信用貸款的貸款利率看起來差不多。最明顯影響利率差異的是新車或中古車。

如果是新車,車貸申請貸款會比信用貸款利率更優惠。但如果購買的是中古車,因為車輛折舊很快,有可能申請車貸利率會比信用貸款利率還要高。如果購買的車輛貸款條件不佳,這時可以考慮信用貸款。

信用貸款是看個人的信用條件,包括職業、年資、公司規模、收入所得以及常往來的銀行等近期是否對信用貸款利率有優惠政策。

信用貸款利率約為3%~14%,符合銀行的優質客戶,才有機會獲得3%以下的低利率,一般在3%~10%之間。

不過,貸款通也要提醒一下,銀行貸款常常用較低的貸款利率吸引消費者,前幾期免利息或是非常低的利息,或是推出複雜的專案,讓消費者無法簡單試算出真正的利率。這部分就需要多方比較,貨比三家不吃虧。

此外,可以考慮辦理房屋貸款來買車:房貸利率目前是1.4%~2.5%左右,如果您有房屋也可以考慮用房屋增貸買車。

車貸0利率、0頭款是真的嗎?隱藏眉角報你知

在購買新車時,我們經常會看到零利率方案和零頭期方案,這些方案看似非常優惠。但是,它們真的可以辦嗎?

首先,我們來了解一下零利率方案。這種方案通常是由車商來承擔車貸利息的部分。對於車商來說,他們只是將利息加在總車價里,也就是減少了折扣幅度。例如,一輛80萬的新車,原本可能會有5萬的折價空間,但如果選擇了零利率方案后,折價空間就只會變成2萬。那麼,這樣劃算嗎?這就要看個人的選擇了!

接下來是「零利率」方案。這種方案需要自備車價的1~2成頭期款,並且汽車降價空間小。道理很簡單,車商賣的是車子,賺的是車子的價差。而大部分的車商本身並沒有放貸的業務,車商不是給你錢買車子的人。那麼,誰幫你出錢買車子呢?其實就是貸款公司。貸款公司到底要賺什麼呢?當然是利息。貸款公司不可能平白無故把錢借給你,所以分期的利息就加在當初的買車子的價格上面。

再來看看零頭期款方案。這種方案看似很輕鬆,不用準備10%的頭期款,號稱連社會新鮮人都能輕鬆買車。但零頭期的代價就是更高的貸款、更高的利率,加上更嚴格的審覈。

最後,我們要注意「綁長約」的問題。無論是銀行的汽車貸款還是融資公司的汽車貸款,都會設定「綁約期」(也稱為限制清償期)。在這段時間內不能提前還款。如果申貸人提前還貸就等於公司少收利息了。所以每一家銀行或融資公司都會規定:車貸要綁約。如果想要結清至少要繳足一定期數,以免產生違約金。

通常綁約期會落在18~24期,也就是1年半~2年的時間。

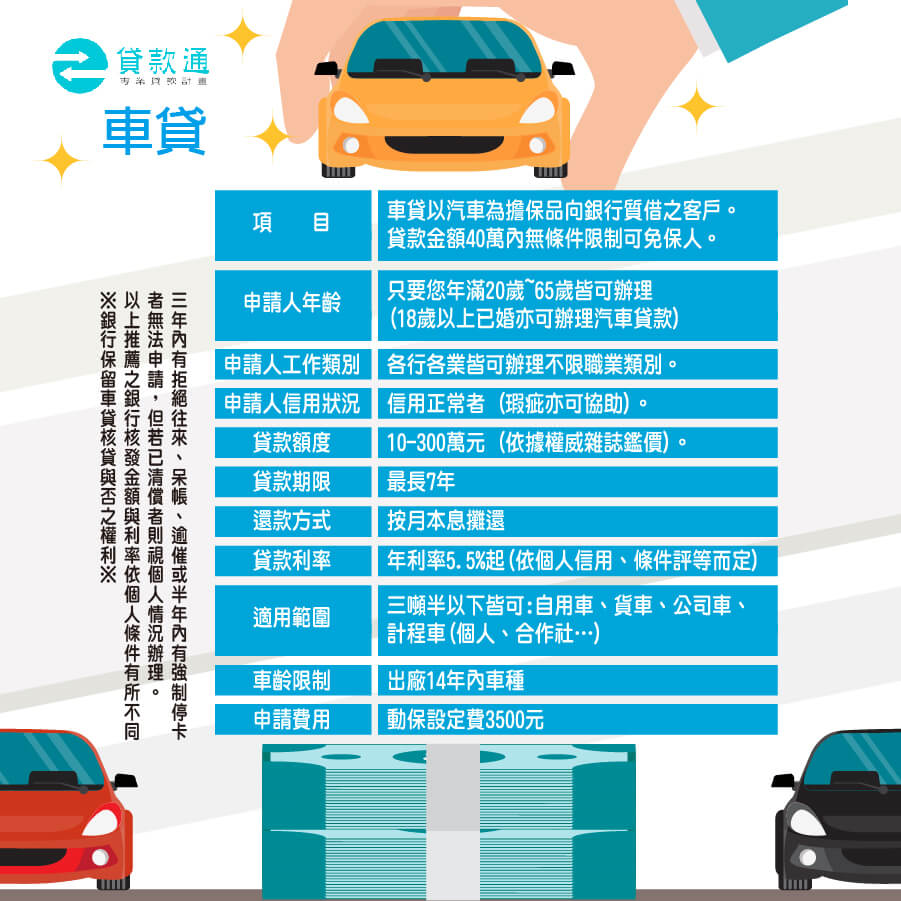

車貸方案表、申請條件

| 項目 | 車貸 |

| 年齡 | 只要您年滿18歲~65歲皆可辦理 。 |

| 客戶工作類別 | 各行各業皆可辦理不限職業類別。 |

| 客戶信用狀況 | 信用正常者 (瑕疵亦可協助)。 |

| 貸款額度 | 10-300萬元 (依據權威雜誌鑑價)。 |

| 貸款期限 | 一般是5年、最長7年 |

| 還款方式 | 按月本息攤還 |

| 貸款利率 | 年利率5%起 (依個人信用、條件評等而定)。 |

| 適用車輛範圍 | 自用車、貨車、公司車、計程車 (個人、合作社…) 三噸半以下皆可。 |

| 車齡限制 | 出廠15年內車種 |

| 申請費用 | 動保設定費3500元 |

各家銀行、融資公司汽車貸款利率比較,找誰辦最劃算?

正規的車輛貸款分為「銀行」體系和「汽車融資公司」體系兩種情況,兩者各有特點,要根據申請人的狀況選擇。

銀行提供的車貸方案:利率較低、審覈較嚴格

- 適合有良好信用記錄和穩定薪水收入證明的申請人,通常是銀行心目中的優質客戶。

- 銀行車貸的成數最高可以達到車價的100%。

- 利率相對較低。

汽車融資公司提供的車貸方案:不限職業類別、額度最高350萬、可協助信用瑕疵者申辦、40萬以內免保人

- 適合自由職業者、小生意經營者、收入不穩定或其他銀行核貸機率較低的職業人群。

- 汽車融資公司的車貸成數最高可以達到車價的150%~250%。

- 可以協助信用有瑕疵的申請人辦理貸款。

對於實質利率,銀行車貸會低於汽車融資公司車貸。根據客戶的「條件」和「需求」能辦銀行件,當然會以銀行為首選。而汽車融資公司的利率會比銀行稍高一些。

如果原本要貸款的成數就不高,又非常在乎利率,建議消費者選擇銀行車貸比較好,因為交給銀行辦理,鑑定的額度一定會下調,不會像汽車融資公司那麼高。

請記住,天下沒有白吃的午餐,沒有任何一種貸款是既容易獲得、額度滿、利率又低的。

各家銀行、融資公司汽車貸款利率比較表

| 銀行 | 車貸利率 |

| 玉山銀行 | 前3個月1.68%~2.58%,第4個月起2.58%~14.88%。 |

| 元大銀行 | 依案件條件前三個月1.88%起,第四個月起3.63%%~10.88% |

| 永豐銀行 | 2.3%起 |

| 台新銀行 | 2.88%起 |

| 新光銀行 | 2.8%起 |

| 國泰世華 | 3.5%起 |

| 土地銀行 | 3.5%起 |

| 日盛銀行 | 7.5%起 |

| 陽信銀行 | 3.75%起 |

| 聯邦銀行 | 3.75%起 |

| 裕融車貸 | 5%起 |

| 和潤車貸 | 5%起 |

| 中租車貸 | 5%起 |

(註:實際利率以各家銀行公布為主)

申請汽車貸款流程:

申請車貸是一個相對簡單的過程,只需要按照以下5個步驟進行操作:

- 申請:選擇適合自己的汽車貸款型別,建議通過專業的貸款公司瞭解各家銀行的方案,以便找到最適合自己的汽車貸款。

- 通知:提交申請后,銀行或融資機構會通過徵信機構查詢客戶的信用狀況,並與申請人聯繫,瞭解申請人的條件是否符合需求。

- 審覈與擔保:銀行或融資機構會根據申請人的實際條件進行方案審覈,並告知申請人可貸額度與利率。如果申請人確定申請,則會約定擔保時間與地點,進行面對面的擔保確認和簽署貸款合同,以保障借貸雙方的權利和義務。

- 擔保設定:在簽署車貸合同后,申請人需要到公證處辦理汽車動產抵押手續,以確保車輛的財產歸屬為申請人,並避免申請人在貸款過程中將車輛變賣。

- 核貸與撥款:完成以上步驟后,銀行或融資機構會進行撥款的行動,最快24小時內即可撥款。

申請車貸所需的檔案因個人或公司而異:

個人自用車所需檔案:

- 車主身份證影本

- 行車執照

- 第二證件

- 個人印鑑

- 汽車新領牌照登記書(車主聯)

註:如果是貸款中的汽車,需另附最近一期的繳款證明。

公司車所需檔案:

- 公司負責人身份證

- 公司營業執照

- 最近一期營業稅單(401報表)

- 公司大小印章

- 汽車行照

- 汽車新領牌照登記書(車主聯)

註:如果是貸款中的汽車,需另附最近一期的繳款證明。

車貸利率QA

Q1:車貸利率一般是多少?

A1:車貸利率根據不同的貸款機構和方案有所不同。一般來說,銀行車貸的年利率在2%~5%之間,而汽車融資公司的年利率則從5%起。具體利率還會根據個人信用狀況、收入狀況和貸款機構的要求等因素有所不同。

Q2:影響車貸利率的因素有哪些?

A2:影響車貸利率的因素有很多,包括個人的信用狀況、收入狀況、職業類別、貸款機構的型別和政策等。此外,車貸利率還會受到市場利率和政策因素的影響。

Q3:車貸0利率是有可能的嗎?

A3:0利率車貸方案確實存在,但一般來說,這種方案會將利息加在汽車的價格上,導致汽車價格相對較高。因此,在選擇車貸方案時,需要根據自己的財務狀況和需求進行綜合考慮。

Q4:我的車子可以貸到多少?

A4:車子的可貸額度是根據汽車價值、貸款人的財務狀況、信用記錄等多方面因素綜合評估得出的。具體的可貸額度會根據不同貸款機構的要求和政策有所不同。一般來說,大多數評估基準都以「權威車價」為依據。

Q5:如何判斷一個車貸方案是否合理?

A5:在選擇車貸方案時,需要考慮多個因素,包括利率、還款期限、手續費等。一個合理的車貸方案應該在滿足自身需求的同時,儘可能地降低貸款成本。因此,在選擇車貸方案時,需要進行多方比較和綜合考慮。此外,還需要注意選擇正規的貸款機構,避免遭受金融詐騙或產生不必要的風險。

本文章圖片來源於https://banks.tw/car-loan-interest-rate-appropriate/